Полномасштабная война существенно изменила объемы и структуру экспортных и импортных операций Украины, пути поставок. Целые отрасли и отдельные компании вынуждены адаптироваться к новым реалиям

Международная торговля Украины обвалилась с началом российского вторжения, а проблемы с логистикой стали ключевым вызовом для большинства компаний — как экспортеров, так и импортеров. Бизнесу пришлось оперативно перестраивать процессы, чтобы обеспечить закупку товара, сырья или комплектующих или, наоборот, поставки собственной продукции за рубеж. В условиях оккупации и блокирования украинским морских портов, прекращения авиасообщения, а также разрыва торговых отношений с агрессорами (РФ и Беларусью) основным порталом в мир стала западная граница Украины.

К сожалению, пропускная способность железнодорожных и автомобильных путей и пограничных переходов ограничена, что приводит к задержкам или даже невозможности вовремя поставить продукцию. Достаточно вспомнить километровые очереди с бензовозами, которые направлялись в Украину весной и летом, а также непрекращающиеся проблемы с вывозом зерна и металлопродукции по железной дороге. Сверхусилиями международного сообщества удалось разблокировать наши черноморские порты, но только для аграрного экспорта. Похоже, украинским экспортерам и импортерам придется надолго привыкать к новой реальности, когда логистика становится не только длиннее и сложнее, но и порой в разы дороже, что ставит под сомнение рентабельность операционной деятельности.

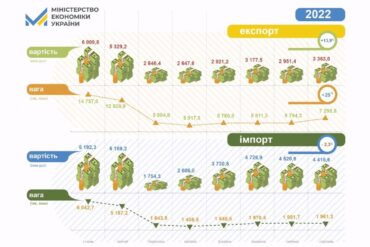

Согласно данным Минэкономики за январь-август текущего года, с началом полномасштабной войны объемы международной торговли товарами упали в разы. А впоследствии импорт стал восстанавливаться значительно быстрее, чем экспорт (кстати, это одна из причин обвала курса гривны). Ситуация начала меняться лишь в июле, когда поставки из-за рубежа немного снизились. А оперативные данные за август показали уже ощутимый рост экспорта до $3,36 млрд на фоне сокращения импорта до $4,4 млрд (для сравнения в июле 2021 г. экспорт оценивался в $5,6 млрд, импорт — в $6,12 млрд). Понятно, что это связано прежде всего с частичным разблокированием украинских морских портов и возвращением импортных налогов, которые были отменены в марте (чтобы стимулировать завоз в Украину критически важной продукции). Поэтому в августе отрицательное сальдо внешней торговли товарами уменьшилось до $1,05 млрд с 1,57 млрд грн в июле.

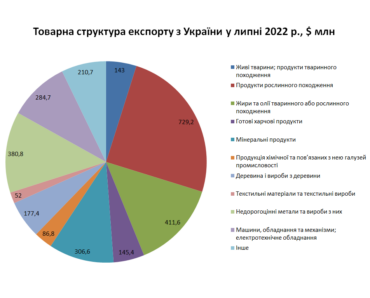

Свежая информация о структуре товарной торговли Украины с миром, приведенная Держстатом по результатам июля, демонстрирует, что основой экспорта у нас остаются агропродукция и черные металлы и изделия из них, а также минеральные продукты (это преимущественно руда). Но все это кратно меньше результатов июля-2021. Несомненно, по официальным итогам августа (а затем и сентября), будет значительное увеличение агроэкспорта, благодаря которому и срез общий показатель, обнародованный министерством. Ведь с 1 августа, дня выхода первого судна с украинским зерном из разблокированного порта Одессы, уже экспортировано более 5 млн т агропродукции, а общее количество судов, отправленных в страны Азии, Европы и Африки, достигло 232.

Значительно менее оптимистичны перспективы горно-металлургического комплекса (ГМК). Морская логистика, которая до сих пор недоступна для отрасли, не может быть заменена железнодорожными перевозками в ЕС как по объемам, так и по стоимости (тем более тарифы Укрзализниці с июля ощутимо выросли). Дорогие услуги по транспортировке на фоне снижения мировых цен на металлопродукцию делают невозможным экономически обоснованное производство железорудной продукции и металла в Украине. Поэтому деблокада морского пути, которая позволит значительно нарастить объемы экспорта и уменьшить стоимость логистики примерно втрое, является критически важной для отрасли.

Общее снижение экспорта фиксируется по большинству статей, хотя по некоторым ситуация уже выравнивается (скажем, в прошлом году в июле фармацевтической продукции экспортировали на $28,6 млн, а в этом году — на $24 млн).

Среди основных статей импорта традиционно минеральные продукты ($1,19 млрд), а именно — топлива минеральные, нефть и продукты ее перегонки ($1,16 млрд). Причем падение импорта топлива, по сравнению с последним довоенным июлем, составило лишь несколько процентов, ведь, после разрыва связей с Беларусью и Россией, базовую потребность в этом товаре на фоне разрушения украинских НПЗ все равно пришлось удовлетворять через налаживание дополнительных поставок из Евросоюза. А вот по второй большой статье «Машины, оборудование и механизмы; электротехническое оборудование» фиксируется уменьшение поставок год к году почти вдвое.

Что касается услуг, то пока есть только обобщенные данные Нацбанка (Держстат информацию не предоставляет): если в прошлом году экспорт стабильно превышал импорт (скажем, в июле: $1,59 млрд против 1,34 млрд), то со времени российского вторжения все наоборот (например, в июле: $1,21 млрд против $2,34 млрд). Это еще больше ухудшает торговое сальдо между Украиной и миром.

В целом тенденции в международной торговле Украины достаточно прогнозируемы. Ожидаемый и очевидный обвал после начала полномасштабного вторжения врага, постепенное восстановление — сначала импорта (из-за необходимости удовлетворять потребности на фоне подрыва внутреннего производства, снижение налогового давления на импортеров), а затем и экспорта (частичное разблокирование логистических путей). Наконец мы переходим в фазу сокращения разницы между объемами продаж за границу и закупок из-за рубежа (отрицательного торгового сальдо), потому что в кризис срабатывает так называемый «внутренний стабилизатор»: импорт сокращается из-за снижения платежеспособного спроса (плюс с июля Рада вернула пошлины и НДС на ввоз товаров). Однако в целом ситуация в международной торговле остается сложной, и возвращения ее объемов на довоенный уровень ожидать не стоит. Ключевой вызов — разблокировать черноморские порты для транспортировки не только агропродукции. Это было бы военно-политическое решение, которое оказало бы сильное влияние на экономику.

Впрочем, в тени за агрегированными показателями торгового баланса и большими отраслевыми данными остается самое важное — конкретные решения импортеров и экспортеров, которые адаптируют бизнес-процессы к новой реальности. Как это сделать правильно? Ответ зависит от конкретных условий, в которых оказался тот или иной бизнес. Поэтому мы собрали показательные кейсы компаний, работающих в различных отраслях и занимающихся международной торговлей. Кому-то было и есть легче, кому-то значительно труднее. Но каждый пример — это опыт, который стоит изучить и развить.

До вторжения врага сеть АТБ имела самый широкий охват по стране: более 1000 дискаунтеров с ассортиментом более 3500 наименований. Но блокада украинских портов внесла серьезные изменения в структуру импортно-экспортных операций, пришлось оперативно вносить коррективы в логистику: компания подписала более сотни новых соглашений с региональными поставщиками, частично обновив ассортимент. Альтернативой традиционным морским путям стали так называемые зеленые коридоры, которые формировались в контакте с правительственными и силовыми структурами. Частично товарные потоки перенаправили на порты в Турции и Румынии. Далее же продукцию доставляет автомобильный транспорт: АТБ имеет собственный автопарк в более 750 грузовиков. Сейчас каждый из них ежемесячно преодолевает расстояние в 5,2 млн км.

Корпорация запустила собственные прямые поставки из Польши, стран Балтии и Турции. Среди прочего импортируют мясные и рыбные консервы, макароны, концентраты супов и каш, сыры, кондитерские изделия, чаи, кофе. В перечне бытовых товаров салфетки, подгузники, средства гигиены, бытовая химия и тому подобное. Поставляется эта продукция преимущественно в магазины в Киевском, Одесском, Николаевском, Харьковском регионах.

Из-за большого количества новинок на полках супермаркетов АТБ компанию даже обвинили в том, что она, якобы, торгует гуманитаркой со склада в Запорожье. Впрочем, на запрос АТБ в НАБУ официально опровергли такую информацию.

В целом полки магазинов сети наполняются ежедневно — ассортимент составляет 2,5 — 3,5 тыс. наименований. Исключение — горячие прифронтовые зоны, где в наличии 1,5 — 1,7 тыс. наименований. Также предлагают 400-500 позиций «военных» товаров, критически важных для жизни. Ради оперативного и максимального наполнения магазинов в компании воспользовались соответствующим разрешением Кабмина и частично пожертвовали маркировкой на украинском, впрочем, предоставляют всю необходимую информацию по запросу.

Хотя АТБ уже возобновила отношения с постоянными поставщиками, которые прекращали сотрудничество из-за войны, логистика претерпела существенные трансформации. Чтобы компенсировать недостаток транспорта и водителей, компания с первых дней вторжения перешла на особый режим работы. А вот ценовая политика осталась неизменной: АТБ работает с фиксированной надбавкой, удерживая цены на 10-15% ниже среднерыночных.

В Украине Группа «Метинвест», которая за время полномасштабного вторжения временно потеряла контроль над двумя комбинатами в Мариуполе (и продукцию в порту на более $150 млн, которую пытается украсть Россия) и вынужденно остановила некоторые другие предприятия, сегодня работает менее чем на 40% мощности из-за острых проблем с логистикой. Наращивание производства возможно только при условии обеспечения путей поставок за границу, а именно — восстановление морского экспорта и увеличение товарных потоков через западные пограничные железнодорожные переходы, пропускная способность которых не соответствует спросу со стороны украинских грузоотправителей.

Через черноморские порты, которые сейчас заблокировали россияне, «Метинвест» экспортировал железорудную и металлопродукцию в Азию и Европу. А ни один другой путь поставок не сможет обеспечить экономически обоснованное производство указанных товаров. Сейчас компании приходится пользоваться исключительно железнодорожным транспортом, а это увеличивает стоимость логистики примерно втрое. При этом объем железнодорожных перевозок через западные переходы в 1900 вагонов пока недостаточен, в перспективе его следует увеличивать минимум на треть.

Кроме собственно экспортной продукции, «Метинвест» также поставляет за рубеж полуфабрикаты для своих предприятий в ЕС, в частности, слябы с «Запорожстали» идут на европейские активы и перекатываются на листы.

По металлургическому экспорту в последнее время ударили также повышенные тарифы (Укрзализниці) и отдельные налоги. В частности, рента на добычу железной руды, значительно выросшая на фоне рекордных цен на нее в 2021 г., сегодня кажется слишком высокой. Ведь сейчас цены на руду в Китае снизились до уровня $100-120 за тонну, а стоимость логистики в Китай (которой нет в формуле расчета размера ренты) увеличилась в 2,5 раза. В такой ситуации продажи по ценам, которые есть на экспортных рынках, не покрывают затрат украинских металлургов (в том числе налогов и тарифов).

С марта по июнь 2022 г. практически все производственные мощности компании «Фармак» были отданы под нужды внутреннего рынка, поэтому ожидаемо произошло падение экспорта. Но по состоянию на сегодня сотрудничество с международными партнерами полностью восстановилось: компания экспортирует лекарства в более чем 35 стран.

Цепи поставок стали длиннее и дороже. Продукция теперь доставляется автотранспортом в Европу, откуда организовываются морские и авиапоставки до финального пункта назначения. Увеличение транспортного плеча обусловило подорожание логистики на фоне роста стоимости топлива, морских и авиаперевозок.

Однако украинский продукт остается рентабельным. Географически «Фармак» продолжает поставлять продукцию в страны ЕС, Центральной и Южной Америки, СНГ, Ближнего Востока и Азии. Единственное государство, с которым сотрудничество прекращено — Республика Беларусь. В РФ «Фармак» закрыл представительство еще в 2014 г.

В европейские страны продукция по-прежнему доставляется автотранспортом. В такие отдаленные страны, как Мексика или Филиппины, отгружается через европейские порты и аэропорты.

Сильно осложнилась доставка в Узбекистан и Казахстан, которые занимают значительный процент экспорта «Фармак». Ранее поставки препаратов в эти страны происходили транзитом через РФ или паромами из портов Украины. Это занимало примерно 10 суток. Сегодня продукция доставляется в объезд страны-агрессора через Румынию или Турцию, поэтому срок доставки увеличился втрое.

До полномасштабного вторжения России фабрика «Филип Моррис Украина» в Харькове производила примерно 20 млрд сигарет, из которых половина экспортировалась. Продукцию поставляли в почти 30 стран, среди которых Япония, Грузия, Израиль, Южная Корея, Черногория, Литва, Чехия и др. Но из-за постоянных боевых действий и обстрелов города производство на фабрике прекратилось. Весь экспортный объем перенесли на другие фабрики Philip Morris International.

Для устойчивых поставок продукции в Украину с апреля компания начала импорт. Над обеспечением украинского рынка работало восемь фабрик Philip Morris International. Поставляли продукцию из Швейцарии, Чехии, Польши, Португалии, Казахстана, Турции, Мексики и Бразилии. Однако весной и в начале лета все еще наблюдалась нехватка определенных марок сигарет.

С импортом связаны две проблемы. Во-первых, это дополнительные логистические расходы и пошлины (если продукция импортируется не из стран ЕС). Во-вторых, с момента приобретения акцизных марок до получения продукции проходит 2-3 месяца. Поэтому «Филип Моррис Украина» в апреле заключила контракт с «Империал Тобакко» и начала производить свою продукцию на их фабрике в Киеве. Это первый случай сотрудничества двух компаний в Украине.

К росту цен на логистику добавилось традиционное ежегодное повышение акцизов на 20% (приводит к подорожанию пачки сигарет на 8-10 грн) и общее снижение покупательной способности населения. По данным компании, все эти факторы привели к развитию теневого рынка, который до начала полномасштабной войны оценивали в 20,4%. Ведь в тяжелых условиях потребитель начал искать более дешевые, пусть и нелегальные, альтернативы.